- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Банковское дело Банковское дело  Книги Книги  Грошово-кредитні системи зарубіжних країн - Іванов В.М. Грошово-кредитні системи зарубіжних країн - Іванов В.М. |

Грошово-кредитні системи зарубіжних країн - Іванов В.М.

Тема 4. КРЕДИТНА СИСТЕМА

4.1. Поняття кредитної системи

Кредитна система — це сукупність кредитно-фінансових інститутів, які акумулюють вільні грошові капітали, доходи і заощадження юридичних і фізичних осіб і надають їх у позичку позичальникам — підприємствам, уряду, особам.

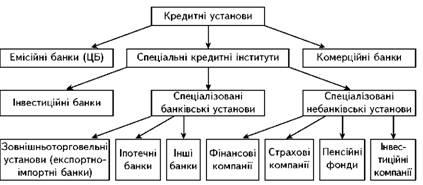

Структуру кредитно-фінансових інститутів, з яких складається кредитна система, подано на рис. 6.

Рис. 6. Структура кредитної системи

Серед найважливіших процесів, що відбуваються у кредитній системі, можна виокремити такі:

• концентрація і централізація банківського капіталу (невеликі банки неспроможні надати необхідні кредити суб'єктам господарювання;

• наявність певної конкуренції між кредитними інститутами;

• інтеграція діяльності банків, зумовлена потребою обслуговування міжнародних розрахунків;

• перехід банківських установ до системи електронних розрахунків у країні та за її межами;

• кореспондентські відносини (договірні відносини між банками з метою взаємного виконання операцій).

Основним кредитним інститутом у суспільстві є банки. Вони діють водночас і як покупці, і як продавці тимчасово вільних грошових коштів, що існують у суспільстві. Банки здійснюють активні та пасивні операції.

Активні операції банків — це операції, за допомогою яких банки розміщують власний і залучений капітал. До них належать кредитні операції та банківські інвестиції.

Кредитні операції банків — це надання і погашення позичок.

Банківські кредити класифікують за певними ознаками.

1. За строками користування:

• короткострокові (до одного року);

• середньострокові (до трьох років);

• довгострокові (понад три роки).

Строк кредиту, а також відсотки за його користування (якщо інше не передбачено умовами кредитного договору) розраховуються з моменту отримання (зарахування на рахунок позичальника або сплати платіжних документів з позичкового рахунку позичальника) до повного погашення кредиту і відсотків за його користування.

Короткострокові кредити надаються підприємствам у разі тимчасових фінансових труднощів, що виникають у зв'язку з витратами виробництва й обігу, не забезпеченими надходженнями коштів у відповідному періоді.

Середньострокові кредити надаються підприємствам на оплату обладнання, поточні витрати, фінансування капітальних вкладень.

Довгострокові кредити надаються для формування основних фондів. Об'єктами кредитування можуть бути капітальні витрати на реконструкцію, модернізацію та розширення діючих основних фондів.

2. За забезпеченням:

• забезпечені заставою (майном, майновими правами, цінними паперами);

• гарантовані (банками, фінансами чи майном третьої особи);

• з іншим забезпеченням (поручительство, свідоцтво страхової організації);

• незабезпечені (бланкові).

3. За ступенем ризику:

• стандартні;

• з підвищеним ризиком.

4. За способом надання:

• одноразові;

• відповідно до відкритої кредитної лінії;

• гарантійні (з наперед обумовленою датою надання, у разі потреби, із стягненням комісії за зобов'язання).

5. За строками погашення:

• одночасно;

• у розстрочку;

• достроково (на вимогу кредитора або за заявою позичальника);

• з регресією платежів;

• після завершення обумовленого періоду (місяця, кварталу). Банківські інвестиції — це вкладання банківських ресурсів, як

правило, на тривалий строк. У більшості країн до банківських інвестицій належать вкладання в акції, облігації та інші високоприбуткові цінні папери.

Пасивні операції банків — це операції, за допомогою яких банки формують свої ресурси для здійснення кредитних, інвестиційних та інших активних операцій. У країнах з розвиненою ринковою економікою за допомогою пасивних операцій формуються власні, залучені й емітовані кошти банків. Пасивні операції, пов'язані з розміщенням акцій, відрахуваннями з поточного прибутку і нерозподіленого прибутку, утворюють власні кошти банку. Ресурси банку формуються за допомогою залучення "чужих коштів" у формі строкових вкладів і на поточні рахунки, емісії кредитних грошей, акцептно-авальних операцій, створення умовних вкладів. У пасивних операціях центральних банків переважає випуск банкнот, у пасивних операціях інвестиційних банків — випуск і розміщення цінних паперів.

Основні принципи кредитування: строковість, цільовий характер, забезпеченість, платність кредиту.

Принцип строковості означає, що позичку потрібно повертати в обумовлений строк.

Конкретний строк повернення позички залежить від форми кредитування. Наприклад, якщо у процесі кредитування користуються спеціальним позичковим рахунком, то взяті в борг кошти повертають щоденно, оскільки виручка від реалізації продукції в цьому разі зараховується на спеціальний рахунок (позичковий).

Установи банків можуть надавати відстрочку повернення позички, стягуючи за це підвищений процент.

Від дотримання принципу строковості кредиту залежить можливість надання нових позичок, оскільки одним із ресурсів кредитування є повернені позички. Порушення принципу строковості кредиту перетворює строкову заборгованість за позичками на прострочену. У разі порушення строків повернення і наявності прострочених позичок нові кредити підприємствам, як правило, не надаються.

Цільовий характер кредитування передбачає вкладення позичкових коштів у конкретні господарські процеси. Хоча в сучасних умовах комерційні банки переходять від кредитування об'єкта до кредитування суб'єкта, але цільовий характер кредитування зберігається, оскільки умови кредитування підприємств на витрати, пов'язані з основною виробничою діяльністю і капітальними вкладеннями, значно різняться. Крім того, різними є кредитні ресурси, які використовуються для коротко- та довгострокового кредитування. Неоднаковий підхід банку до вирішення питань про надання забезпечених і незабезпечених позичок.

Принцип забезпеченості позичок має на меті захистити інтереси банку і не допустити збитків від неповернення боргу внаслідок неплатоспроможності позичальника. Донедавна, коли банківську систему СРСР становили державні спеціалізовані банки, принцип забезпеченості зводився до матеріальної забезпеченості позичок. Кредити надавалися під товарно-матеріальні цінності й витрати виробництва і забезпечувалися заставою цих цінностей або продукцією, яка надходила у заставу в міру її випуску. У такий спосіб створювалися умови для повернення кредиту. З переходом економіки до ринкових відносин і створенням акціонерно-комерційних та кооперативних банків носієм гарантії повернення позички можуть бути, крім матеріального забезпечення, цінні папери — акції, облігації, векселі, страхові поліси, гарантії платоспроможності юридичних і фізичних осіб тощо. Комерційні банки можуть надавати так звані бланкові позички, що не мають реального забезпечення. Вони надаються під високий процент, оскільки пов'язані з високим ризиком.

У процесі кредитування підприємств і громадян банк вимагає не тільки повернення одержаної позички, а й обов'язкового виконання принципа кредитування — платності кредиту, тобто сплати процента за користування позичкою. В умовах ринкових відносин процент є об'єктивним супутником кредиту, його складовою, оскільки кредитна операція — це акт комерційного продажу на певний час грошових коштів. Рівень процентних ставок, що встановлюється комерційними банками, залежить від строку користування позичкою і ступеня ризику, що виникає у зв'язку з кредитною операцією. Що більший строк, на який надаються позички, і вищий ступінь ризику, то більша процентна ставка за кредити. За рахунок процентів банки сплачують свої витрати і одержують прибуток. Процент є також одним із засобів управління сукупним грошовим обігом.

Основна маса кредитів видається під забезпечення. Існує кілька способів забезпечення позичок майном клієнта або зобов'язаннями третьої особи. Майно або зобов'язання, взяті як забезпечення, повинні бути високоліквідними, мати тривалий термін зберігання, стабільні ціни на закладене майно.

Від того, наскільки закладене майно відповідає цим вимогам, залежить обсяг позички, що видається банком. Розмір позички під заставу майна встановлюється у відсотках до ринкової вартості застави на момент укладення кредитної угоди. Перевищення ціни застави над сумою кредиту необхідно для компенсації ризику втрати, збитку, зміни цін на майно. У разі неплатоспроможності боржника кредитор має право реалізувати заставу з метою відшкодування з виручених коштів боргу клієнта і витрат з реалізації. Виручка від реалізації застави, що залишилася, повертається клієнтові. Якщо виручена сума недостатня, кредитор має право на фінансову претензію до позичальника.

У банківській практиці країн з ринковою економікою найпоширеніші такі носії забезпечення кредитів: гарантія, або порука, третьої сторони, переуступка контрактів і дебіторської заборгованості, товарні запаси, шляхові документи, нерухоме майно, цінні папери, дорогоцінні метали.

Гарантія (порука) є обов'язком третьої особи погасити борг позичальника у разі його неплатоспроможності. Оформлюється гарантія (порука) як самостійний обов'язок гаранта або за допомогою передатного напису на вимогу боргу (індосаменту). Гарантом (поручителем) можуть бути банки.

Переуступка контрактів. Цей спосіб забезпечення практикується у кредитуванні будівельних компаній або фірм, які регулярно постачають товари (надають послуги) за контрактом. Боржник переуступає контракт кредитуючому банку, внаслідок чого надходження від замовника (покупця) виплат за контрактні роботи (товари, послуги) зараховуються на погашення заборгованості за позичками.

Переуступка дебіторської заборгованості полягає в передаванні банку рахунків, що потребують оплати за поставлені позичальником товари (виконані роботи, послуги). Існують два різновиди переуступки:

• без повідомлення дебіторів — грошові надходження від дебіторів передаються банку позичальником;

• з повідомленням дебіторів — дебітори здійснюють виплати безпосередньо банку.

Забезпечення товарними запасами. За такої форми як заставу використовують сировину, матеріали, готові вироби. Перевага надається товарам, якими торгують на біржі й ринкові ціни на які легко визначити. Умовою використання товарних запасів як застави є їх страхування.

Існують два способи оформлення цього забезпечення: під складські квитанції та під охоронні розписки. За першим способом заставлені товари вилучають у позичальника і передають на збереження складській компанії. Складські квитанції є забезпеченням кредиту. Після погашення позички банк виписує ордер на видачу товарів клієнтові. За другим способом товари перебувають на відповідальному зберіганні у позичальника, але контроль за ними доручається представникам банку-кредитора чи третім особам (наприклад, складській компанії). У цьому разі забезпеченням є охоронні розписки. Поширенішим способом збереження застави для позичальника є другий, оскільки перший пов'язаний з високими витратами, що позначається на вартості позички. Надання позички під охоронні розписки сприяє зниженню витрат щодо збереження застави, проте підвищує ризик банку і потребує високої надійності клієнта.

Видом забезпечення кредиту товарними запасами може бути вексель позичальника. Цей спосіб оформлення забезпечення застосовують при кредитуванні фірм роздрібної та оптової торгівлі. Банк-кредитор оплачує товари фірмі-постачальнику. Позичальник, отримавши товар, який юридично належить банку, зобов'язується зберігати його до моменту погашення позички. Зобов'язання позичальника посвідчується векселем, який підлягає оплаті на вимогу (пред'явлення) банку-кредитора. Якщо партія заставних товарів продана кінцевому споживачу, то позичальник має право розпоряджатися виручкою тільки на підставі доручення банку-кредитора. Без доручення виручка зараховується на погашення позички.

Забезпечення шляховими документами використовується у кредитуванні експортно-імпортних торговельних операцій. У цьому разі заставою за короткостроковими позичками є документи, які підтверджують відвантаження товарів (коносамент і накладні). Коносаменти застосовуються для оформлення відвантаження товарно-матеріальних цінностей морським і річковим транспортом, накладні — іншими видами транспорту. Цей спосіб забезпечення кредиту оформлюється через індексування зазначених документів їх власниками на користь банку-кредитора. Умовою надання кредиту під забезпечення шляховим документом є страхування вантажу.

Забезпечення нерухомим майном використовується, як правило, для надання великих довгострокових позичок, що називаються іпотечними. Заставою за іпотечні позички можуть бути такі види майна:

• для промислових, торговельних фірм, фермерських господарств — земельні ділянки, виробничі та сільськогосподарські будівлі, приміщення, комунікації;

• для індивідуальних позичальників — житлові будинки, квартири. Забезпечення кредиту оформлюється борговим зобов'язанням

позичальника — іпотекою. За деякими видами іпотечних позичок (наприклад, споживчий кредит на придбання житла) банк може продавати іпотеки позичальників індивідуальним інвесторам. Це здійснюється шляхом випуску (емісії) цінних паперів, як правило, облігацій, які забезпечуються іпотеками. Облігації надходять на ринок цінних паперів і продаються. Виручені кошти банк спрямовує в обіг. Платежі позичальників за іпотечні позички (вклади на покриття кредиту і відсоток) розподіляються банком серед власників облігацій. Прибуток банку складається з різниці між позичковим відсотком, який виплачує позичальник банку, і відсотком за цінними паперами, який банк сплачує їх власникам.

Забезпечення рухомим майном. У цьому разі як заставу за позички використовують такі види рухомого майна:

• для промислових, торговельних та інших фірм, фермерських господарств — обладнання, машини, механізми, інвентар, транспортні засоби, худоба тощо;

• для індивідуальних позичальників — товари довгострокового вжитку (а також власні автомобілі).

Забезпечення цінними паперами. Як заставу приймають державні цінні папери і папери корпорацій. Обов'язкова умова — висока ліквідність цінних паперів.

Позичкові кошти не можна використовувати на купування нових цінних паперів — це спрямовано на обмеження біржової спекуляції позичальників та зниження ризику банкрутства клієнтів.

Забезпечення дорогоцінними металами. Як заставу приймають монети, зливки, вироби із золота, срібла, платини, дорогоцінних каменів та ін. Цей спосіб забезпечення кредиту нині використовують досить рідко.

У практиці роботи комерційних банків держав із розвиненою ринковою економікою зустрічаються й інші способи забезпечення кредитів. Зокрема, при наданні позичок індивідуальним позичальникам як заставу приймають поліси страхування життя, свідоцтва про ощадні вклади, вимоги на виплату заробітної плати; при кредитуванні підприємств видобувних галузей — корисні копалини або контракт на постачання сировинних ресурсів; при кредитуванні фермерських господарств — врожай (зібраний або на корені, якщо він застрахований).

Позички, що надаються комерційними банками, можуть погашатися двома способами: одночасно і в розстрочку. Погашення в розстрочку використовують при поверненні великих довгострокових кредитів або споживчих позичок. Розстрочка платежів за позички має кілька різновидів залежно від особливостей фінансового стану та господарських потреб клієнтів. Залежно від виду розстрочки змінюється вартість позички, оскільки позичковий відсоток нараховується на непогашену частину боргу. Що швидше позичальник поверне борг, то дешевше в результаті обійдеться йому позичка.

Можливі також інші способи погашення позичок: із регресією платежів, за бажанням позичальника — достроково, на вимогу кредитора — з попереднім повідомленням позичальника.

Організація кредитних взаємовідносин комерційних банків і клієнтів визначається багатьма факторами, зокрема стратегією і тактикою банку, кваліфікацією банківських працівників, розміром статутного фонду і власних коштів та ін. Процес кредитування складається з певних етапів, кожний з яких забезпечує вирішення конкретних завдань, а разом вони спрямовані на досягнення основної мети банківського кредитування — отримати банківський прибуток.

На першому етапі банківського кредитування здійснюють аналіз і попередній добір заявок клієнтів на отримання кредиту. Звертаючись за отриманням кредиту, клієнт подає до банку заявку, де зазначає цільове призначення кредиту, його суму, строк користування та конкретні дати погашення, характеристику й економічний ефект від кредитування проекту, форми забезпечення кредиту. На цьому етапі банк оцінює сильні й слабкі сторони поданого для кредитування об'єкта, насамперед вірогідність своєчасного повернення кредиту і сплати відсотків за його користування.

Крім заявки на кредит на прохання банку кредитоодержувач подає й інші документи. Якщо розрахунковий рахунок клієнта відкритий в іншому банку, то він подає нотаріально завірені копії статуту та установчого договору або положення про господарський підрозділ разом з установчими документами і відповідно оформленою довіреністю на право укладання кредитних угод від імені юридичної особи, техніко-економічне обгрунтування одержання кредиту, графік надходжень і платежів на весь строк користування кредитом, копії документів про підтвердження угод, що кредитуються, відомості про кредити, отримані в інших банках, бухгалтерський баланс і фінансові звіти на останню звітну дату. Банк може вимагати також інші документи, потрібні для визначення фінансового стану та кредитоспроможності клієнта.

Працівник банку повинен переконатися, що клієнт зареєстрований як суб'єкт підприємницької діяльності в органах державної реєстрації.

Кредити і взаємовідносини регламентуються кредитними договорами, що укладаються між кредитором і позичальником тільки в письмовій формі. Такі договори визначають взаємні зобов'язання та відповідальність сторін і не можуть змінюватися в односторонньому порядку без згоди обох сторін.

Кредитний договір може бути укладений як через складання одного документа, який підписують кредитор і позичальник, так і за допомогою обміну листами, телеграмами, телефонограмами, які підписує сторона, що їх надсилає.

Комерційні банки можуть надавати кредити всім суб'єктам господарської діяльності незалежно від їх галузевої належності, статусу, форм власності за наявності в них реальних можливостей і правових форм забезпечення своєчасного повернення кредиту та сплати відсотків (комісійних) за його користування. Для отримання кредиту позичальник звертається до банку. Звернення може мати вигляд листа, клопотання, заявки, заяви. У документах зазначають суму кредиту, його мету, строки погашення та форми забезпечення.

Для кредитів, що надаються в іноземній валюті, потрібно враховувати також відсоткові ставки, які діють на міжнародних ринках капіталів.

Позичальник, який отримує одноразовий кредит на придбання товарів або на оплату товарно-матеріальних цінностей у межах чинного законодавства за контрактами, угодами, подає у банк копії цих контрактів і угод, а також інші документи, які стосуються заходу, надходженнями від якого передбачається погашення кредиту.

Позичальник, який звертається до банку за отриманням кредиту на спорудження об'єктів для зберігання та переробки сільськогосподарської продукції, виробництва товарів народного споживання тощо, подає до банку проект будівництва (реконструкції) підприємства, що відповідає встановленим законодавством санітарно-гігієнічним, екологічним та іншим нормам, а також висновки експертів щодо проектно-кошторисної документації, які підтверджують дотримання встановлених норм, та інші необхідні для кредитування документи (контракт з будівельною організацією, техніко-економічне обгрунтування, графіки виконання робіт).

Позичальник у разі отримання кредиту на витрати, що не перекриваються надходженнями упродовж календарного року, подає прогнозовані розрахунки, необхідні в короткостроковому кредиті, на рік з розбивкою за кварталами.

Комерційний банк вивчає й аналізує діяльність потенційного позичальника, визначає його кредитоспроможність, прогнозує ризик неповернення кредиту і приймає рішення про надання кредиту або відмову в його наданні.

Основні критерії оцінювання кредитоспроможності позичальника:

• забезпеченість власними коштами щонайменше 50 % його видатків;

• репутація позичальника (кваліфікація, здібності керівника, дотримання ділової етики, договірної, платіжної дисципліни);

• оцінка продукції, що випускається, наявність замовлення на її реалізацію, характер послуг, які надаються (конкурентоспроможність на внутрішньому та зовнішньому ринках, попит на продукцію, послуги, обсяги експорту);

• економічна кон'юнктура (перспективи розвитку позичальника, наявність джерел коштів для капіталовкладень).

Необхідні відомості про позичальника та інформація, яку банк отримав при оформленні кредиту, систематизуються у кредитній справі позичальника. Документи, що зберігаються у цій справі, групуються за такими ознаками:

• матеріали з надання кредиту (кредитний договір, боргові зобов'язання, гарантійні листи тощо);

• фінансово-економічна інформація (бухгалтерські баланси, звіти про прибутки та збитки, бізнес-плани тощо);

• матеріали про кредитоспроможність позичальника (довідки, отримані від інших банків, запити, листування, звіти аудиторських фірм тощо).

Забороняється надавати кредити на покриття збитків господарської діяльності позичальника, а також на формування та збільшення статутного фонду комерційних банків та інших господарських товариств.

Кредити надаються суб'єктам господарської діяльності у безготівковій формі через оплату платіжних документів із позичкового рахунку як у національній, так і в іноземній валюті у порядку, визначеному чинним законодавством та нормативними актами НБУ, або через перерахування на розрахунковий рахунок позичальника, якщо інше не передбачено кредитним договором, а також у готівковій формі для розрахунків із здавачами сільськогосподарської продукції.

Погашення кредиту і нарахованих на нього відсотків (комісій) здійснюється позичальником з розрахункового чи поточного (валютного) рахунку. Якщо розрахунковий рахунок позичальника відкритий в іншому банку, погашення боргу за кредит і сплата відсотків здійснюються платіжними дорученнями позичальника, а в разі визнання боргу позичальником — платіжною вимогою банку у встановленому чинним законодавством порядку. Якщо позичальник неспроможний сплатити борг, його стягують з гарантів (поручителів) у встановленому чинним законодавством порядку.

Кошти для погашення заборгованості спрямовують для сплати передусім відсотків за користування кредитом, потім — простроченої заборгованості. Сума, що залишається, спрямовується на погашення основної суми кредиту.

Відстрочення погашення кредиту з підвищенням відсоткової ставки здійснюється банком у виняткових випадках: у разі виникнення у позичальника тимчасових фінансових ускладнень через непередбачені обставини, якщо позичальник вжив відповідних заходів щодо їх усунення.

Відстрочення має бути оформлене додатковим договором між позичальником і банком.

Банк здійснює контроль за виконанням позичальником умов кредитного договору, цільовим використанням кредиту, своєчасним і повним його погашенням. При цьому впродовж усього строку дії кредитного договору він підтримує з позичальником ділові контакти, перевіряє стан збереження заставленого майна, що повинно бути передбачено кредитним договором. У разі виявлення фактів використання кредиту не за цільовим призначенням банк має право достроково розірвати кредитний договір, що є підставою для стягнення всіх коштів у межах зобов'язань позичальника за кредитним договором у встановленому чинним законодавством порядку.

У разі несвоєчасного погашення боргу за кредит і сплати відсотків (комісій) за його використання, за відсутності домовленості про відстрочення погашення кредиту, банк має право застосувати штрафні санкції у розмірах, передбачених договором.

Залежно від методів кредитування розрізняють позичковий простий рахунок і спеціальний. Згідно з положенням НБУ "Про кредитування" від 28 вересня 1995 р. № 246 існують такі форми кредиту: банківський, комерційний, лізинговий, іпотечний, споживчий (лише в національній валюті), бланковий та консорційний.

Банківський кредит — це основна форма кредиту, згідно з якою банки надають гроші у тимчасове користування (готівкою чи безготівково) у позичку юридичним та фізичним особам і державі.

Комерційний кредит — це товарна форма кредиту, яка визначає відносини з питань перерозподілу матеріальних фондів і характеризує кредитну угоду між двома суб'єктами господарської діяльності. Учасники кредитних відносин при комерційному кредиті оформлюють свої господарські відносини у вигляді векселів — зобов'язань боржника сплатити кредитору зазначену суму в обумовлений строк.

Об'єктом комерційного кредиту можуть бути реалізовані товари, виконані роботи, надані послуги, щодо яких продавець надає відстрочення платежу.

У разі оформлення комерційного кредиту у вигляді векселя інші угоди про надання кредиту не укладаються. Комерційний кредит може погашатися через оплату боржником суми боргу векселя; передавання векселя згідно з чинним законодавством іншій юридичній особі (крім банків та інших кредитних установ); переоформлення комерційного кредиту на банківський.

У разі оформлення комерційного кредиту не у вигляді векселя кредит погашається згідно з умовами, передбаченими договором сторін.

Лізинговий кредит — це форма майнового кредиту, яка характеризує відносини між юридичними особами, що виникають у разі оренди майна і супроводжуються укладенням лізингової угоди.

Об'єктом лізингу є рухоме (машини, обладнання, транспортні засоби, обчислювальна та інша техніка) і нерухоме (будівлі, споруди, система телекомунікацій та ін.) майно.

Суб'єктами лізингу можуть бути лізингодавач (суб'єкт господарювання, який є власником об'єкта лізингу і здає його в оренду), користувач (суб'єкт, який домовляється з лізингодавачем про оренду щодо набуття права володіння та розпорядження об'єктом лізингу в межах, встановлених лізинговою угодою), виробник (підприємство, організація та інші суб'єкти господарювання, які виробляють або реалізують товарно-матеріальні цінності).

/Іпотечний кредит — це особлива форма кредиту, яка характеризує економічні відносини з надання кредитів під заставу нерухомого майна.

Кредиторами з іпотеки можуть бути іпотечні банки або спеціальні іпотечні компанії, а також комерційні банки.

Позичальниками можуть бути юридичні та фізичні особи, які мають у власності об'єкти іпотеки або мають поручителів, які надають під заставу об'єкти іпотеки на користь позичальника.

Для іпотеки при наданні кредиту доцільно використовувати житлові будинки, квартири, виробничі будинки, споруди, магазини, земельні ділянки, що є власністю позичальника і не є об'єктом застави за іншою угодою.

Споживчий кредит — кредит, який надається тільки в національній валюті фізичним особам — резидентам України на придбання споживчих товарів тривалого користування та надання послуг. Такий кредит повертається в розстрочку, якщо інше не передбачено умовами кредитного договору.

Банк надає кредити фізичним особам у розмірах, що визначаються виходячи з вартості товарів і послуг, які є об'єктом кредитування. Розмір кредиту на будівництво, купівлю і ремонт житлових або садових будинків, дач та інших будівель визначається вартістю майна, майнових прав, які можуть бути передані банку фізичною особою як забезпечення, та сумою поточних доходів, за винятком обов'язкових платежів, упродовж 10 років. Строк кредиту встановлюється залежно від цілей об'єкта кредитування, розміру позички, платоспроможності позичальника і не повинен перевищувати 10 років з дня його надання.

Фізичні особи погашають кредити перерахуванням коштів з особистого вкладу (депозитного рахунку) переказами через пошту або готівкою.

Бланковий кредит комерційний банк може надавати при наявності власних коштів (без застави майна чи інших видів забезпечення — тільки під зобов'язання повернути кредит) із застосуванням підвищеної відсоткової ставки надійним позичальникам, які мають стабільні джерела погашення кредиту і перевірений авторитет у банківських колах.

Консорційний кредит — це кредит, який банківський консорціум може надавати позичальникові таким шляхом:

• акумулювання кредитних ресурсів у певному банку з подальшим наданням кредитів суб'єктам господарської діяльності;

• гарантування загальної суми кредиту провідним банком або групою банків (кредитування здійснюється залежно від потреби у

кредиті);

• зміни гарантованих банками-учасниками квот кредитних ресурсів за рахунок залучення інших банків для участі у консорційній операції.

Created/Updated: 25.05.2018

|

|